Кредитные страховщики проводят мониторинг > 200 млн. клиентов по всему миру.

- > 1200 корпорацийБолее 1200 крупнейших компаний и корпораций уже страхуют сегодня свою дебиторскую задолженность в России.

- > 70% банкротствинициируются в РФ кредиторами по фактам неоплаты по договорам поставки.

- > 4,6 трлн. руб.Застрахованный торговый оборот в России устойчиво превышает 4,5 трлн. руб. в год, это 4/5 рынка фармацевтики и гигиены, рынка бытовой электроники, ½ рынка продуктов питания, напитков, бумаги, и т.д.

- 45-60 банкротств ежедневноОn 10 до 13,5 тысяч компаний в год признаются банкротами. Это от 5 до 8 компаний каждый рабочий час, даже несмотря на мораторий 2020 и 2021 г. Количество банкротств снизилось незначительно. Даже в такой традиционно устойчивой отрасли как сельскохозяйственное производство банкротятся от 500 до 1000 компаний в год, то есть практически ежедневно.

- < 3,9% в 2021 годуДоля удовлетворенных требований за всю историю наблюдений не превышала 6,3%, а с 2015 года неуклонно снижается.

- > 18 трлн. рублей потерьС 2015 по 2021 год кредиторы банкротов потеряли более 18 триллионов рублей в конкурсной массе. Из них, в 2021 году, свыше 5 трлн. руб. составили потери и только менее 200 млрд. руб. было удовлетворено к погашению.

В отдельных отраслях (напитки, фармацевтика, агросектор) ROI от использования кредитного страхования по EBITDA может составлять > 200%.

По отрасли «оптовая торговля» в РФ*, где уровни рентабельности составляют 6,3% и 15,8% соответственно, неоплата одного клиента с долей 5% в портфеле приводит к потере >1/5 годовой прибыли компании.

DELCREDA входит в ТОП-5.

Предприятиям довольно сложно сделать качественный сравнительный анализ страховщиков, в договорах которых мелкими буквами записано более 120 разных условий для страхователя, выполнение которых является обязательным для получения покрытия. Эта работа усложняется ещё и тем, что каждый страховщик пользуется своей терминологией и условиями.

Если на Вашем предприятии нет кредитного менеджера с высокой экспертностью, то сравнение предложений, как и проведение предварительного тендера, займёт у Вас много времени с непредсказуемым результатом.

Сотрудничая с нами, Вы сможете избежать все эти неудобства. Но самое главное, Вы сможете быть уверенным, что при печальных обстоятельствах Вы получите необходимое покрытие убытков.

Помимо страхования коммерческих рисков, мы консультируем наших клиентов по всем вопросам внедрения профессионального управления дебиторской задолженностью и устранения повода отказа в возмещении убытка страховщиком.

Страхование коммерческих кредитов - оптимальный способ обеспечения дебиторской задолженности

Статистические данные транснациональных страховых компаний

активов предприятий записаны в раздел "дебиторская задолженность"

компаний торгуют с отсрочкой платежа на постоянной основе

не получают возмещения торговых кредитов из долговой массы банкротов

столько компаний находилось в анализе представленных данных

Устранить риск неоплаты позволяет кредитное страхование. Его ещё называют страхование от риска неплатежа при поставках, осуществляемых в кредит. Его также называют страхованием дебиторской задолженности. Когда покупатели (дебиторы) перестают платить застрахованной компании, то убытки возмещает Страховщик.

Но малые и средние компании вдвойне выигрывают от услуг кредитного страхования: в дополнение к страховой защите как таковой, они получают доступ к информации о кредитоспособности своих дебиторов, которую самостоятельно им было бы очень сложно найти и оценить должным образом.

Продавец может попробовать страховать риск неоплаты и со стороны единственного покупателя. Но такой подход не оправдывает себя в долгосрочной перспективе.

Кредитные страховщики и брокеры предупреждают своих клиентов о торговых и кредитных рисках, чтобы защитить их будущие денежные потоки. Тем самым застрахованные компании могут гибко регулировать условия поставок.

На самом деле расходы на страховой полис составляют лишь доли процента от застрахованного объема продаж. Правильно застрахованный бизнес увеличит обороты, поднимет прибыль и, за счет новых доходов, затраты на страхование полностью себя окупят. Еще больше выгода становится ощутима в случае неоплаты одним или нескольких дебиторов., что происходит намного чаще, чем многие предполагают.

Какой бы тщательной не была проверка контрагентов собственными или привлеченными спецслужбами, эффект домино укладывает всю цепочку. Как показывает многолетняя практика, страхование коммерческих рисков - это самая надежный способ из всех видов обеспечения коммерческих кредитов.

Самая частая причина банкротства - неплатежи по дебиторской задолженности.

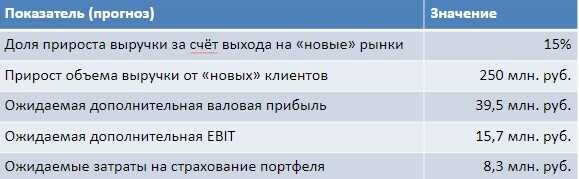

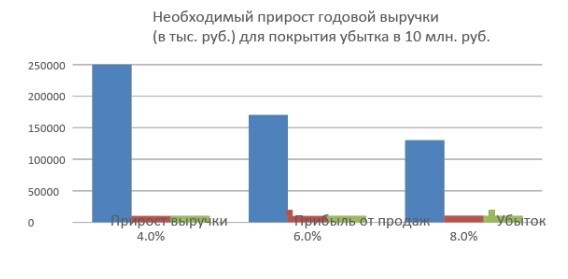

Какой дополнительный торговый оборот потребуется

для компенсации убытков по дебиторской задолженности?!

Один стратегический партнёр - и весь экспорт застрахован!

Предпосылкой для страхования риска безнадежных долгов является проверка кредитоспособности покупателя кредитным страховщиком или собственным управлением дебиторской задолженности страховщика на основании спецификаций страховщика.

- Внутристрановое покрытие

- Международное покрытие (весь мир)

- Секционное покрытие в рамках вашего портфеля дебиторской задолженности

- Покрытие только крупнейших клиентов или пиковых рисков

- Увеличение существующих кредитных лимитов с существующим кредитным страхованием через второго кредитного страховщика

- Внутреннее и внешнее покрытие (по всему миру)

- Включение комиссионных товаров, консигнационных запасов и т.д.

- Сделки по отдельным проектам с фиксированными договорами поставки и оплаты

- Покрытие для индивидуальных клиентов на возобновляемой основе с коротким сроком погашения

Часто это дебиторская задолженность с периодом кредитования более 6 месяцев. Однако более короткие сроки, иногда в форме повторяющейся дебиторской задолженности, также имеют право на покрытие.

- Включение производственных рисков и рисков покупателя

- Крупные индивидуальные сделки с промежуточными платежами или без них

- Включение политических рисков, таких как экспроприация, запрет на экспорт и т.д.

6 основных причин, почему именно мы подберем для Вас оптимальные условия страхования

- Личные связиМы лично обсуждаем с лпрами страховщиков гибкое решения под Ваши нужды.1

- Переговоры в вашу пользуМы говорим с андеррайтерами страховщиков на одном языке и знаем досконально все плюсы и минусы каждой страховой полисы.2

- Оптимальные условия для ВасМы профессионально проводим тендер и выбираем наиболее выгодное предложение с учётом разных факоров.3

- Договор -основа Вашего благополучияЭто многостраничный документ с приложениями. Невыполнение условий договора грозит непокрытием убытка. Мы обратим Ваше внимание на все мелочи.4

- Кредитный лимитВаш бизнес постоянно меняется, а вместе с этим и Ваша потребность в кредитных лимитах. Мы поможем Вам достичь нужного лимита.5

- Возмещение убытковМы делаем всё возможное, чтобы вы получили полное возмещение убытков.

6

Для мандата не имеет значения, например, будет ли оформлен новый полис кредитного страхования или существующий полис кредитного страхования будет обслуживаться у нас, поскольку мы являемся специализированным брокером, принимаемым без ограничений всеми поставщиками услуг.

Если в прошлые десятилетия, по крайней мере, основные условия страхования кредитов были в основном одинаковыми, то сегодня у всех страховщиков условия страхования существенно отличаются. Различия существенны с точки зрения покрытия и работы с договорами, хотя и не всегда очевидны. Это относится даже к различным условиям у одного и того же страховщика. Мы делаем прозрачными все преимущества и недостатки, чтобы можно было избежать неправильных решений.

Исходя из различных базовых условий, для разработки индивидуального контракта существует многообразие возможностей. Зная, что осуществимо, мы отображаем вашу рисковую ситуацию и пожелания с помощью индивидуальных и часто специально сформулированных пунктов в договоре.

Ситуация с выплатами в сфере кредитного страхования напрямую связана с экономикой. Это также отражается на развитии страховых премий. Точное знание условий рынка и положения вашей компании позволяет нам вести переговоры о наилучших условиях.

Кредитный страховщик (как и фактор) может в любое время переопределить лимиты кредитного страхования на застрахованных должников. Поэтому наша задача - помочь вам в получении или поддержании адекватной страховой защиты и, при необходимости, показать вам альтернативные варианты. Обсуждение и согласование страховых лимитов при полном знании склонности страховщика к риску и его политики является неотъемлемой частью нашей работы.

Благодаря нашему практическому опыту и теоретическим знаниям мы поможем вам добиться удовлетворения требований о возмещении ущерба, если они окажутся сомнительными и/или будут отклонены страховщиком.

Кредитное страхование требует интеграции в ежедневный рабочий процесс. Мы консультируем и обучаем ответственных сотрудников наших клиентов по всем вопросам ведения договоров и работы со страховщиком.

Стоимость страхования 0,1 - 1% от страхуемой выручки

В среднем, стоимость годичного страхового взноса лежит в вышеуказанных пределах и зависит от комбинации факторов.

Факторы, влиющий на стоимость страхования.

- Тенденция выручки

- Объём дебиторской задолженности

- Уровень риска

- Качество системы управления ДЗ